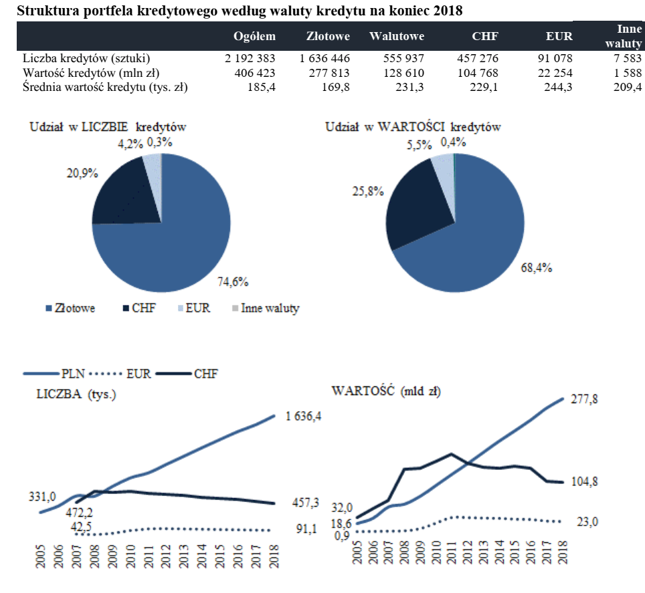

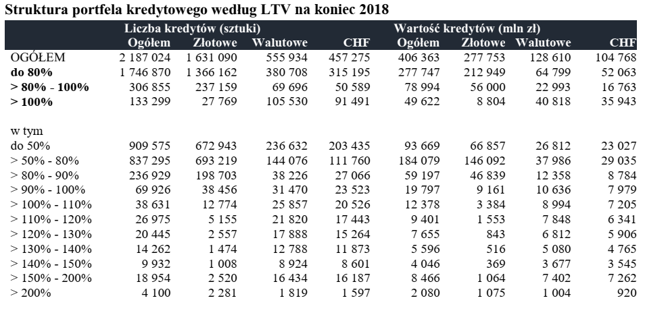

Na koniec 2018 roku w portfelach banków znajdowało się 2,2 mln kredytów mieszkaniowych (nie mylić z hipotecznymi!). Zadłużenie Polaków z tego tylko tytułu wynosiło 406,4 mld złotych, czyli mniej więcej 1/5 produktu krajowego brutto. Komisja zwróciła uwagę, że część tych kredytów jest potencjalnie bardzo niebezpieczna. Aż 133,3 tys. kredytów opiewających na blisko 50 miliardów złotych cechowało się LTV (czyli relacją długu do wartości nieruchomości) powyżej 100%. Oznacza to, że jakieś 130 tys. gospodarstw domowych spłaca kredyt przewyższający wartość kredytowanego mieszkania lub domu!

- Pomimo obserwowanej poprawy wynikającej m.in. ze wzrostu cen na rynku nieruchomości (poprawy z punktu widzenia posiadaczy nieruchomości – przyp. red.) wysokie LTV części portfela kredytowego wzbudza obawy o sytuację gospodarstw domowych, które nie podołałyby spłacie tych kredytów – zauważa KNF.

Mówiąc po polsku: w takich sytuacjach, gdy tracisz dochody umożliwiające obsługę kredytu, bank zlicytuje ci dom, a ty i tak pozostaniesz z niespłaconym długiem. Nadzór zwraca też uwagę na fakt, że najgorszą spłacalnością cechują się kredyty mieszkaniowe udzielone w latach 2007-08 – w czasie bańki na rynku nieruchomości i niskiego kursu franka. W tym okresie kredyty denominowane/indeksowane do CHF stawiły zdecydowaną większość akcji kredytowej. Kredyty walutowe zostały faktycznie zakazane w 2013 roku, ale ich rola była niewielka już od roku 2009.

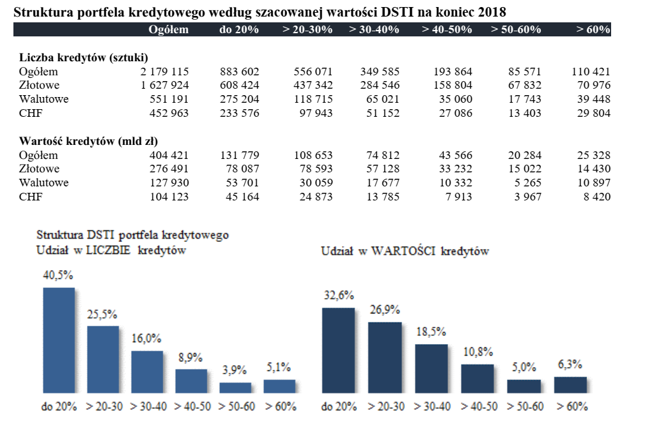

Drugim problemem jest wysokie obciążenie ratami kredytowymi sporej części mieszkaniowych dłużników. W portfelach banków znajdowało się prawie 390 tysięcy kredytów (o łącznej wartości 89,2 mld zł), w przypadku których dłużnik wydawał ponad 40% dochodu na spłatę rat. W niemal 200 tysiącach przypadków wskaźnik DSTI (relacja miesięcznej wartości wszystkich spłacanych rat kredytowych do miesięcznego dochodu netto gospodarstwa domowego) przekraczał 50%! Znaczy to tyle, że gdy chociaż jeden z dłużników straci pracę bądź padnie mu firma, to taki kredyt praktycznie nie ma szans być terminowo obsługiwany. Np. w Wielkiej Brytanii za górną dopuszczalną wartość DSTI uznaje się 30%.

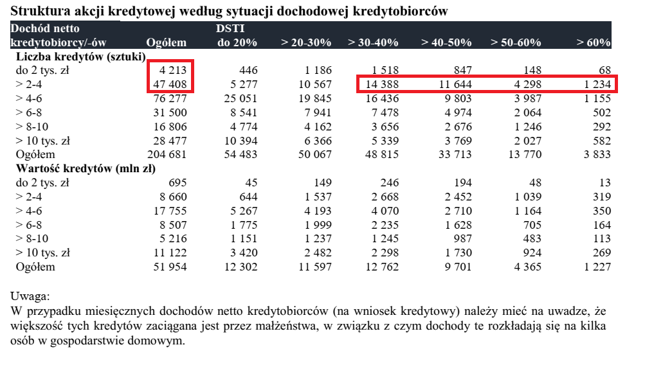

W tym kontekście warto zwrócić uwagę na fakt, że tylko w 2018 roku spora część kredytów mieszkaniowych trafiła do ludzi o co najmniej wątpliwej zdolności kredytowej. Banki udzieliły 51 621 „hipotek” (czyli ¼ wszystkich udzielonych kredytów mieszkaniowych) rodzinom, których łączne dochody netto nie przekraczały 4 tys. zł!

Zakładając, że przeciętne gospodarstwo domowe liczy ok. 2,6 osoby (połowa udzielonych kredytów trafiła do małżeństw, a niespełna 66 tys. do singli), to średni dochód na członka rodziny w tej grupie ledwo przekraczał 1,5 tys. zł. Jeśli dane o dochodach są prawdziwe (tj. obejmują także kasę wypłacaną „pod stołem”), to mamy do czynienia z polską odmianą hipotecznego segmentu „subprime”.

Kredytowa bonanza

- Należy zwrócić uwagę na duży wzrost średniej wartości kredytu, jaki nastąpił w ostatnich latach (z 180,0 tys. w styczniu 2013 r. do 267,9 tys. w grudniu 2018 r., tj. o 48,9%). Wynika on głównie ze wzrostu cen na rynku nieruchomości, jaki miał miejsce w tym okresie (na niektórych rynkach przekraczał 30%). Należy mieć na uwadze, że silne wzrosty cen mogą prowadzić do nadmiernego zadłużania części gospodarstw domowych, jak też do wykluczenia z rynku nieruchomości części gospodarstw domowych o niskich lub przeciętnych dochodach – czytamy w raporcie polskiego nadzoru finansowego (pogrubienia i podkreślenia od redakcji).

- Przyczyn wzrostu cen należy upatrywać w redukcji stóp procentowych NBP (powodujących przenoszenie części oszczędności gospodarstw domowych na rynek nieruchomości, wzroście kosztów budowy połączonych z dążeniem do maksymalizacji zysków przez deweloperów oraz rosnących dochodach części gospodarstw domowych (wzrost wynagrodzeń, transfery publiczne) – zauważa Komisja Nadzoru Finansowego.Od ponad czterech lat stopy procentowe w Polsce utrzymywane są na rekordowo niskim poziomie – trzymiesięczny Wibor pozostaje praktycznie bez zmian i wynosi ok. 1,7%. Równocześnie mamy prawie 5-procentowy wzrost gospodarczy, 7-procentową dynamikę wynagrodzeń oraz praktycznie nieistniejące bezrobocie - po raz pierwszy od transformacji ustrojowej stopa bezrobocia spadła w okolice 5%. W takich warunkach ludzie chętnie sięgają nawet po bardzo duży kredyt, aby kupić drogą nieruchomość. Nawet taką, na którą obiektywnie ich nie stać. Ale mogą sobie na nią pozwolić dzięki szalonej polityce kredytowej banków, gotowych zadłużyć swoich klientów nawet na 7-krotność rocznych dochodów (za rozsądny limit przyjęło się 3-krotność rocznych zarobków).

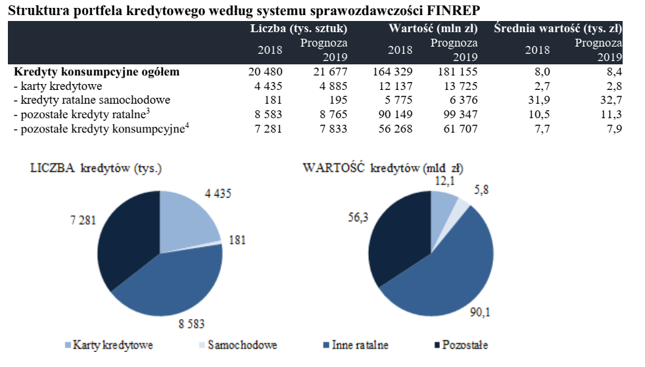

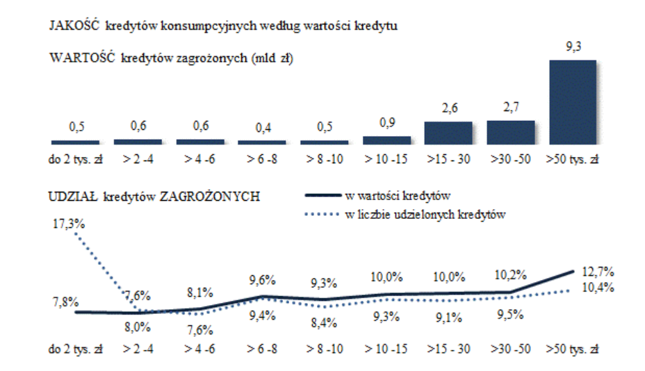

W mniejszym stopniu kredytowy boom stał się udziałem kredytów konsumpcyjnych – czyli najdroższego i najbardziej bezproduktywnego długu w gospodarce. Co ciekawe – jak pisze KNF – „wraz ze wzrostem kwoty kredytów zaobserwowano obniżenie ich jakości”. Najgorzej spłacają się kredyty konsumenckie na kwoty powyżej 50 tys. zł i to tego typu duże zobowiązania stanowią ponad połowę (51,9%) wartości ogółu zagrożonych, stanowiąc później pożywkę dla firm windykacyjnych. Tym bardziej interesujący jest fakt, że od 2012 roku obserwowany jest dynamiczny wzrost dużych kredytów konsumpcyjnych (tj. powyżej 50 tys. zł).

- Szczególnej uwagi ze strony banków i klientów wymagają długoterminowe kredyt o wysokich DSTI, gdyż mogą one prowadzić do nadmiernego zadłużenia się części gospodarstw domowych oraz generować nadmierne ryzyko po stornie banków – zauważa KNF i dodaje, że tego typu samobójcze długi (DSTI ponad 50%, termin zapadalności ponad 5 lat) opiewają już na ponad sumę 10 mld zł.

Łącznie dużych kredytów konsumenckich (tj. na ponad 50 tys. zł) było milion i zobowiązania z tego tytułu sięgały 73,3 mld zł. Były to w 3/4 tzw. kredyty gotówkowe, czyli udzielane klientowi na dowolny cel i prawdopodobnie na ogół bez solidnego zabezpieczenia (hipoteki, zastawu itp.).

Krzysztof Kolany